再融资新规之下,“三方交易”已死?申科股份原方案的启示 | 小汪天天见

并购汪研究中心,专注并购市场研究;

公众号并购汪,并购领域第一自媒体;

并购汪社群,高端人脉与价值分享平台;

添加微信ibmawang2为好友,点击上方加关注

更多详情请点击:《并购汪年度大礼包:个人/机构会员服务+社群2.0!》

购买会员资格,或加入社群2.0请添加汪老师(微信号binggou_wang)为好友或电话联系:18519667158。

再融资新政影响面广、而且极为深远,此后,小汪@并购汪将在会员群陆续推出系列交流活动。欢迎小伙伴们加入我们的研讨。

进入社群2.0或者购买个人会员,请联系汪老师(微信号binggou_wang)或点击左下角阅读原文。

小汪说

《重磅!A股上市公司两极分化,再见“小央行”?附定增新规全文! | 小汪天天见》

《再融资新规,非公开新政,新在哪?新监管层思路基本清晰,影响几何? | 小汪天天见》

《再融资新规下,“上市公司+PE”模式价值凸显?德尔股份启示录!| 小汪天天见》

《证监会最新鼓励神器:“再融资应用优先股”咋玩转,壹桥股份来教你!| 小汪天天见》

《再融资新规下,如何用好并购&并购基金?南京新百10倍史启示录 | 小汪天天见》

上周六,中国证监会新闻发言人邓舸就并购重组定价等相关事项答记者问,指出:配套融资的定价按照新修订的《实施细则》执行,即按照发行期首日定价。配套融资规模按现行规定执行,且需符合《发行监管问答—关于引导规范上市公司融资行为的监管要求》。配套融资期限间隔等还继续执行《重组办法》等相关规则的规定。

简而言之,再融资新规的推出使得并购交易中的配套融资多了两道“约束”:第一,配套融资的定价需按照发行期首日定价;第二,配套融资的规模不能超过交易前上市公司总股本的20%。

有社群群友指出,配套融资原本在并购交易中,可以作为交易各方的利益协调机制。但这两个新的“约束”使得配套融资的利益协调机制作用被削弱了。

那么,配套融资原本是如何发挥利益协调机制的功能的?

正巧,申科股份于2017年2月19日宣布终止重大资产重组。在申科股份的并购交易中,配套融资起到了非常大的作用。

小汪@并购汪首先为大家回顾一下申科股份的交易,并介绍配套融资在这一交易中起到了什么样的作用。

01

背景介绍

1.1

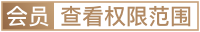

上市公司申科股份的主营业务为轴承制造,实际控人为何全波及何建东父子。最近几年由于宏观经济下滑,上市公司主营业务受到较大影响,业绩下滑严重。上市公司曾因2013年、2014年连续亏损而被ST。

申科股份过去几年连续筹划重大资产重组,但均未获成功。

上市公司财务数据如下:

1.2

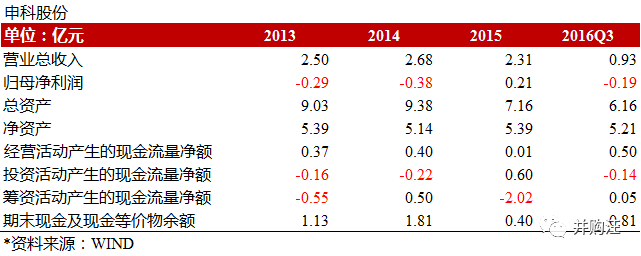

标的紫博蓝主营业务为互联网营销,在互联网行业内有较高地位,连续多年获得百度认证五星级代理商。紫博蓝曾搭建VIE框架,拟寻求在境外市场上市。但之后拆除了VIE框架,转而寻求在A股市场曲线上市。

紫博蓝的财务数据如下:

021

三方交易

2.1

小汪@并购汪曾在去年的系列文章中总结过“三方交易”的特点:

(1)上市公司A收购标的B:通过并购,上市公司A的主营业务发生根本性的变化;

(2)上市公司A收购标的B的交易并不构成重组上市,因为交易并不导致上市公司A的控制权发生变更;

(3)在完成并购的同时,投资者C通过受让老股等方式获得上市公司A的控制权,成为新的控股股东。投资者C与标的B的股东不存在关联关系。

2.2

假如三方交易成功,参与交易的三方是能达到“三赢”的。

(1)对于上市公司A的原控股股东来说:可以出售上市公司控股权,将所持的上市公司股份变现,实现现金退出。

(2)对于标的B来说:可以完成曲线上市,获得更好的发展机会。

(3)对于投资者C来说:可以获得后续股价上涨的超额收益,但同时也要承担股价波动的风险。

2.3

申科股份的三方交易步骤如下:

(1)停牌之后,投资机构华创易盛受让申科股份控股股东何全波、何建东父子持有的部分老股。

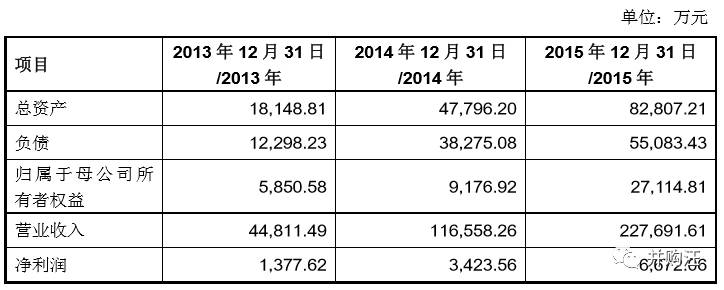

(2)申科股份推出重大资产重组方案,拟作价21亿元购买紫博蓝100%股权,假设交易完成,且不考虑募集配套资金,申科股份控制权不变,控股股东仍为何全波、何建东父子。虽然交易的三个财务指标大幅超过100%,但因为上市公司控制权不变,因此交易不构成重组上市。

(3)重大资产重组方案包括募集配套资金部分。华创易盛认购募集配套资金发行股份之后,持股比例将高于何全波、何建东父子,成为上市公司新的控股股东。

申科股份的交易曾在2016年7月29日上会,但未能成功过会。随后,申科股份再次推出重组方案。新的方案和第一版方案有一定变化,调整了并购交易中股份对价与现金对价的比例、调减了配融融资的规模、调减了配套融资的认购对象,但是“三方交易”的思路没有改变。

申科股份的“三方交易”,重点在于配套融资部分,整个交易的最关键一步是通过配套融资完成的。

031

本次交易

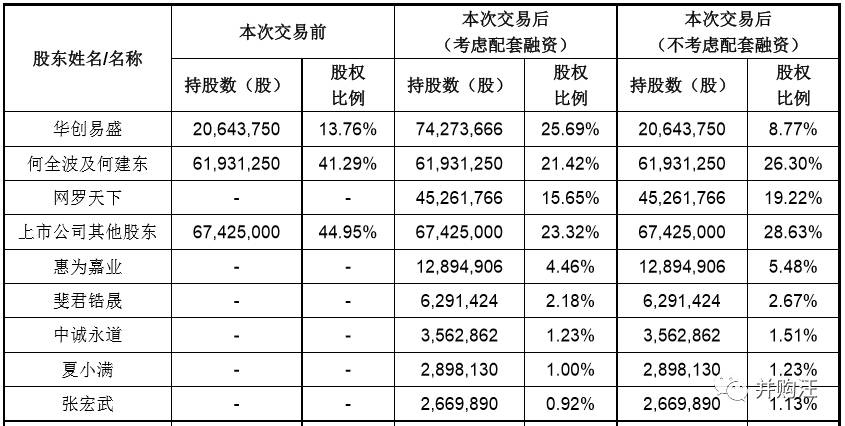

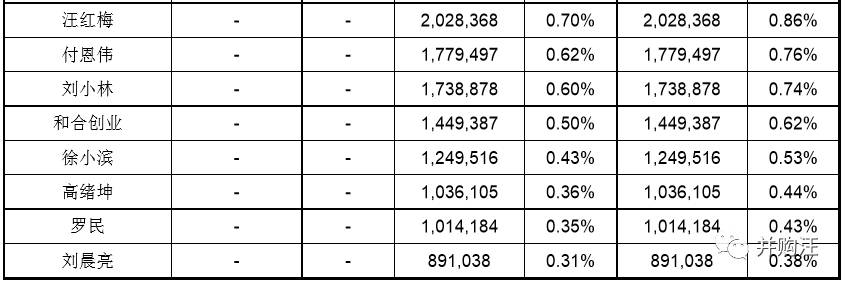

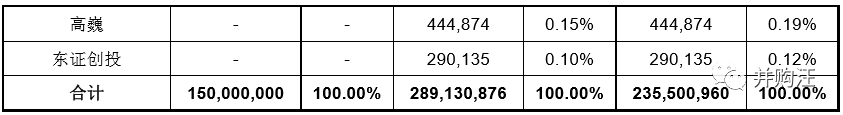

3.1

申科股份于2016年11月17日回复一次反馈意见,并推出了最新一版交易报告书。

本次交易中,“发行股份并支付现金购买资产”环节与“募集配套资金”环节互为前提。

发行股份并支付现金购买资产

标的资产:紫博蓝 100%股权;

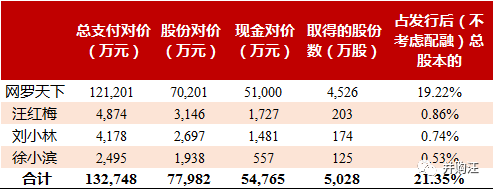

交易对手:网罗天下、惠为嘉业、斐君锆晟、中诚永道、斐君钴晟、夏小满、汪红梅、刘小林、张宏 武、和合创业、斐君铋晟、付恩伟、徐小滨、 罗民、高绪坤、刘晨亮、高巍、东证创投;

标的作价:210,000万元,其中股份对价为132,612万元(占比63.15%),现金对价为77,388万元(占比36.85%);

发行价格:15.51元/股;

发行数量:85,500,960股;

业绩承诺:紫博蓝 2016年度、2017 年度和 2018 年度实现的净利润(净利润数额以扣除非经常性损益后归属于母公司股东所有的净利润为准,下同)分别不低于 13,000 万元、17,000万元和 22,000 万元;如果本次购买资产未能于2016 年 12 月 31 日前实施完毕,则业绩承诺年度相应顺延至下一年度,双方确认紫博蓝 2019 年的预测净利润为29,000 万元;

业绩承诺方:网罗天下、张宏武、付恩伟、徐小滨、刘晨亮、高巍。

募资配套资金

总额:不超过83,180万元;

发行价格:15.51元/股(锁价);

发行数量:53,629,916股(占上市公司交易前总股本的35.75%);

发行对象:华创易盛;

募资用途:用于支付本次交易的现金对价及支付中介机构费用。

本次交易的财务指标如图所示:

3.2

(1)不考虑配融,控制权不变

本次交易完成后,不考虑募集配套资金,何全波及何建东父子其持有公司股份比例为26.30%,仍为公司控股股东;网罗天下及其一致行动人合计持有公司 21.35%股份;华创易盛持有公司 8.77%股份。因此,交易完成后不考虑配融,何全波、何建东父子持股比例仍高于交易对手网罗天下及其一致行动人,仍高于华创易盛,因此何全波、何建东父子仍是控股股东。

证监会2016年6月发布的《关于上市公司发行股份购买资产同时募集配套资金的相关问题与解答》指出:在认定是否构成《上市公司重大资产重组办法》第十三条规定的交易情形时,上市公司控股股东、实际控制人及其一致行动人拟认购募集配套资金的,相应股份在认定控制权是否变更时剔除计算。上市公司控股股东、实际控制人及其一致行动人在本次交易停牌前六个月内及停牌期间取得标的资产权益的,以该部分权益认购的上市公司股份,按前述计算方法予以剔除。

根据这一规则,由于交易完成后不考虑配融,上市公司控制权不变,因此在3个财务指标均大幅超过100%的情况下,本次交易不构成重组上市。

(2)考虑配融,控股股东变为第三方

若考虑配套融资,则重组后华创易盛持有公司股份比例为 25.69%,为公司控股股东,何全波及何建东父子合计持有公司 21.42%股份;网罗天下及其一致行动人合计持有公司 17.39%股份。

因此,上市公司控股股东将变为华创易盛,实际控制人将变为钟声。

3.3

申科股份于2017年2月19日宣布终止重大资产重组。

公告披露,终止重组的原因为:鉴于本次重组事项操作时间过长,国内外经济环境出现了较大变化,本次重组的标的公司紫博蓝网络科技(北京)股份有限公司拟开展新的资本运作,故其决定终止与申科股份的重大资产重组事宜。

041

并购汪点评

4.1

本次交易中,8.32亿元的配套融资将用于支付交易的现金对价。紫博蓝100%股权作价21亿元,其中股份对价为13.26亿元,现金对价为7.74亿元。

因此,配融可以提高本次交易中的现金支付比例。

假如本次交易采取100%股份支付方式,那么对应15.51元/股的发行价格,上市公司需发行13,539.65万股,发行后总股本为28,539.65万股。交易完成后原控股股东持股比例被摊薄为21.70%,而网罗天下及其一致行动人的持股比例合计达到29.99%。

可见,假如采取100%股份支付方式,上市公司控制权将会发生变化。

假如采取100%股份支付方式:

在本次交易中,配融相当于把标的原股东可以拿到的部分上市公司新增股份转移给了参与配融的华创易盛。华创易盛认购合计8.32亿元的配融,获得了上市公司新发行的股份,并实现了标的原股东的部分现金退出。

4.2

本次交易中,假如完成配套融资,华创易盛将获得上市公司新发现的0.54亿股股份,成为上市公司新的第一大股东与控股股东。

因此配融使得在上市公司原控股股东不减持老股的情况下,第三方华创易盛能够取得上市公司的控制权。

4.3

本次交易在再融资新规出台之前就已提交申请文件。上市公司已经回复二次反馈意见。因此,本次交易是不受再融资新规影响的,配融环节不受新规限制。

但假如本次交易是在新规之后出台的呢?

首先,上市公司配融发行股份的上限必须是交易前总股本的20%。上市公司目前总股本为1.50亿股,意味着配融发行股份的上限为0.30亿股。

按上限计算,募集配套资金之后,上市公司总股本应为2.66亿股。上市公司原控股东的持股比例被摊薄为23.38%。假如华创易盛认购全部新增的0.30亿股,持股数量应上升为0.51亿股,持股比例上升为19.17%。那么上市公司控制权不会变更。

假设本次交易的交易各方依然计划完成三方交易,那么华创易盛仍可以通过受让老股、二级市场增持等方式获得上市公司的控制权。

4.4

其次,配融的定价基准日必须为发行期首日。上市公司最新股价为21.93元/股。假如在发行期首日,上市公司的股价依然为21.75元/股,且发行价格被定为22元/股,那么上市公司大约可募集6.6亿元。假如交易的现金对价依然为7.74亿元,上市公司需要通过别的手段填补1.14亿元的资金缺口。

本次交易中,发行股份购买资产的发行价格为15.51元/股,假如配融的发行价格为22元/股,这之间的价格差整整为41.84%。

但反过来说,假如在发行期首日,上市公司的股价为8元/股呢?那么华创易盛只需出资2.4亿元即可认购上市公司新增发的0.30亿股,从而大幅提高持股比例。假如华创易盛通过二级市场买入的方式进行增持,就可以以较低的成本取得上市公司的控制权了。

051

结语

经过以上分析可以得知,再融资新规出台之后,三方交易理论上其实还是行得通的(不考虑过会可能性的话)。

再融资新规对三方交易的第一个影响在于“再融资新发行股份不能超过交易前上市公司总股本的20%”。那么三方中的第三方通过配融增持的股份数不足以使其获得上市公司的控制权。这个问题比较好解决,第三方可以采取对标的“突击入股”、二级市场增持、受让老股等方式补足股份数不足的缺口。

再融资新规的第二个影响在于“再融资定价基准日必须是发行期首日”。因此第三方参与交易的成本变得难以预测。在配套融资的发行期首日,假如股价较高,那么认购方的成本较大;但反过来说,假如股价较低,认购方的成本将大幅下降。

可见再融资新规对三方交易并未造成实质性的障碍。使用配套融资方案的三方交易的方案依然可行(不考虑过会可能性等问题)。

再融资新规之下,市场规则有所变化,但是配套融资依然可以作为并购交易中的一种利益协调机制。

最后,再融资新政影响面广,而且极为深远,对此并购汪研究中心将陆续推出具体案例分析,并在会员群推出系列分享活动。欢迎小伙伴们加入我们的研讨,共同讨论新政影响下的多次博弈与反馈,以及未来的机会与风险。

重磅!并购汪2017年度会员及社群2.0!

==并购汪市场观察报告==

售价:258元。

并购汪全年研究汇总,最实用、最前沿、最深入和最全面的并购市场研究与思考。

==并购汪社群2.0==

群友权益:

《并购汪案例日报》/社群内不定期研究路演/优先参与会议活动/群内项目资源免费对接/职业信息。

2017年度社群:200元。

==并购汪2017年度个人会员==

会员权益:

社群2.0版群友权益 +《并购汪政策法规汇编》/《并购汪市场观察报告》/未公开内部资料/研究路演/高端人脉/会议及研究产品专享会员价。

2017年度个人会员:1000元。

购买机构或个人会员资格,或加入社群2.0

请添加汪老师(微信号binggou_wang)为好友

▼

公众号并购汪,企业家都在看

并购汪资本业务

咨询顾问服务/资本战略咨询/并购顾问

资金业务/并购融资/大宗交易/控制权巩固

添睿投资/并购汪兄弟单位/资产管理/并购基金

联系方式:partner@ibmawang.com

并购汪·添资本社群

高端人脉与价值分享平台

致力于打造并购投资领域顶级俱乐部

并购汪社群1.0

添加微信群管理员小汪(微信号ibmawang2)为好友

提交名片申请,或已入群好友实名推荐

群内项目资源免费对接/职业信息

▼

版权声明:本文版权归“并购汪”运营主体所有,转载本文时,需在正文前显著位置标注文章来源且在文末附上“并购汪”公众号二维码并简要说明,否则视作侵权,“并购汪”运营主体将保留追究法律责任的权利。引用观点、数据,请注明来自并购汪研究中心。