429亿!中远海控:要约收购东方海外,今年最大并购案是它?| 小汪天天见

并购汪,资产管理和精品投行旗下品牌;

并购汪社群,高端人脉与价值分享平台;

添加微信ibmawang2为好友,点击上方加关注↑↑

会员与活动

并购汪会员大礼包=4份研究报告+项目资源对接+线上分享+线下活动+会员专享培训会议折扣(链接)

下单请长按二维码,或点击文章尾部阅读原文;

客户服务请电话或微信汪老师18519783108。

溢价31%收购,中远海控有望冲击世界前三。

小汪说

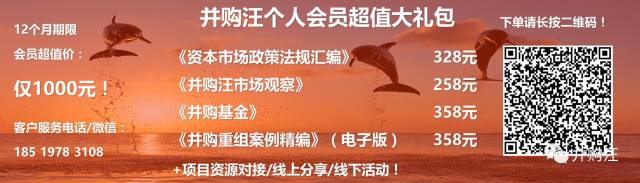

中远海控7月9日晚发布草案,拟通过境外全资下属公司Faulkner Global与上港BVI联合向香港联交所主板上市公司东方海外国际的全体股东发出现金收购要约。

本次交易金额最高可达429亿元,为今年A股市场目前为止最大体量的并购交易。这一大交易背后有何宏图大略?下文分解。

01

429亿收购东方海外国际

小汪@并购汪先来带大家看一下交易方案:

买方:中远海控境外全资下属公司Faulkner Global与上港BVI。

中远海控控股股东为中国远洋运输(集团)总公司,主要从事集装箱航运和码头业务;以总吞吐量计算,占全球市场份额约11.6%,位居世界第二;最新市值546.57亿元。

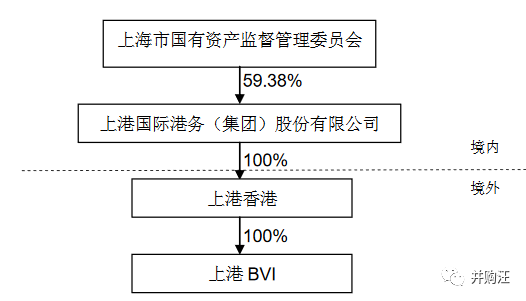

上港BVI是上港国际港务(集团)股份有限公司下属离岸全资子公司。上港国际港务(集团)股份有限公司是上交所上市公司,为我国最大的港口股份制企业,是货物吞吐量、集装箱吞吐量均居世界首位的综合性港口。

标的:东方海外国际。

东方海外国际是全球最具规模的国际综合集装箱运输、物流及码头公司之一,也是业界应用资讯科技及电子商贸处理整个货物运输过程的领先企业,主要从事集装箱运输行业,并围绕集装箱运输上下游开展港口运营及物流服务,相关业务收入占总体营业收入的99%以上。

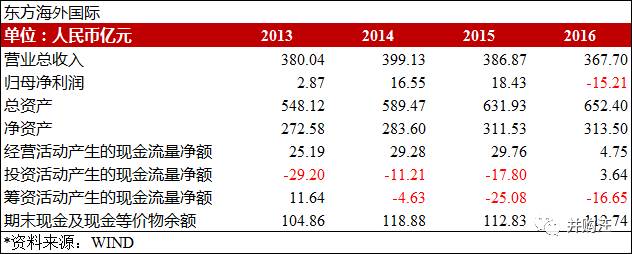

标的历史业绩为,2015年度、2016年度总营收分别为5,953,444美元千元、5,297,693美元千元;净利润分别为283,851美元千元、-219,221美元千元。

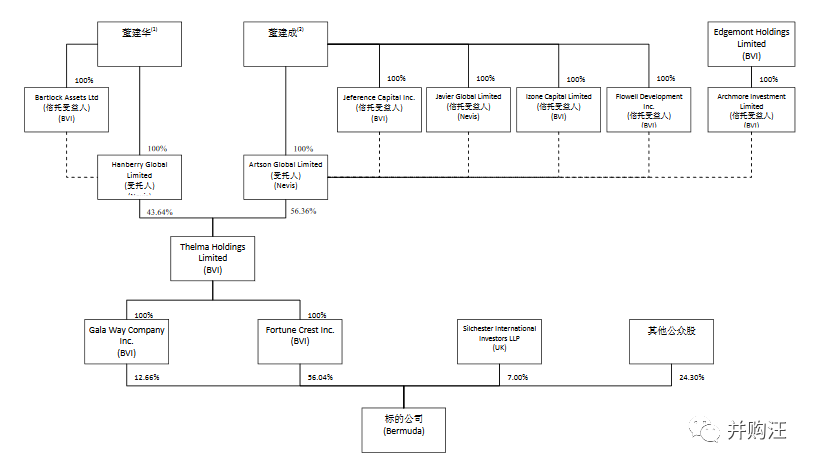

公告披露,香港前特首董建华先生持有429,950,088股标的股份(68.7%)之间接权益。

收购价格:78.67港元(较最新停牌价溢价31.12%)。假设全部标的公司股东就其股份接受要约,应支付的现金代价总额将约为492.31亿港元,合计人民币428.70亿元。

收购方式:Faulkner Global与上港BVI发出自愿性全面现金要约收购。东方海外国际的控股股东FortuneCrest Inc.及Gala Way Company Inc.已承诺接受要约,其所控制股份占东方海外国际总股本的68.70%。

预计收购结果:收购方至少收购东方海外国际68.7%股份(429,950,088股),至多收购东方海外国际100%股份(625,793,297股)。对于东方海外国际现股东的68.7%股份,由上港BVI收购61,953,536股标的公司股份(约占标的公司全部已发行股份的9.9%),由Faulkner Global收购367,996,552股标的公司股份(约占标的公司全部已发行股份的58.8%)。剩余股份全部由Faulkner Global收购。

假设收购方收购标的100%股份,中远海控对标的持股比例将为90.01%(出资约386亿元);上港BVI持股比例将为9.9%。

收购方资金来源:Faulkner Global的自有资金及自筹资金。中国银行提供过65亿美元的银行过桥贷款。

收购目的:本次收购预计在航线网络及运力布局优化、供应商相关成本优化、集装箱箱队整合、收益管理能力提升、运营标准化、低成本化等方面为上市公司集装箱及码头等业务带来明显的协同效应。本次交易将使上市公司掌握更全球化的资源,助力上市公司全球化战略,加速全球化布局,对集装箱运输业务来说,巩固全球化经营、一体化服务的集装箱运输服务网络;对码头业务来说,推进其全球化布局、优化码头组合,显著增强抗风险能力。

今日开盘后,东方海外国际股价大涨,如图所示:

02

并购汪点评

2.1

小汪@并购汪此前介绍过,港股私有化主要有两种方式,具体如下:

(1)要约收购

1)自愿要约(收购方主动向目标方的全体股东发起收购其股份的要约):

收购方可在要约中设置要约生效的先决条件,例如通常约定接受要约的股份超过50%,要约才生效,此外,也会包括其他一些条件,比如获得相关监管机构的批准;

在要约生效条件满足后,自愿要约才会生效;要约人也可选择豁免要约生效条件。

2)强制要约(强制要约条件被触发时收购人必须向目标公司所有的股东发出要约收购):

触发条件(满足任何一个):

任何人取得,或两个以上一致行动的人共同取得,一间公司30%或以上的投票权时;

任何人持有,或两个或以上一致行动的人共同持有,一间公司30%-50%的投票权,而其中一个人在过去12个月期间又增持超过2%时。

(2)协议安排

1)由收购方和目标方共同向目标方的股东发出协议安排通知和文件,经由股东参与的法院会议和特别股东大会批准后,由法院强制执行;

2)收购方收购(或注销)目标方所有股东的全部股份,被收购公司下市并合并入收购方;

3)收购的股份只能是100%或0。

本次交易中,收购方选择的收购方式为自愿性全面现金要约收购。为什么使用这种方式呢?

首先,标的控股股东已承诺接受收购,那么收购方最少可取得标的68.70%股份。也就是说,收购方拿下标的控股权的把握很大。但根据港股的收购规则,直接从标的控股股东处收购标的控股权,会触发强制要约。既然会触发强制要约,收购方主动提出自愿性全面收购也是可以的。

公告披露,本次交易中上市公司希望保留标的公司的品牌、上市地位及现有管理层的稳定,保持标的公司经营稳定性和持续性。因此,协议收购并不是理想的选择。

2.2

公告披露,由于标的公司为香港联交所上市公司,本次要约收购的交易价格不以评估报告为依据,本次要约收购亦未进行资产评估。本次要约价格是上市公司在综合考虑标的公司资产质量、盈利能力、品牌影响力、运力规模和市值,以及收购完成后上市公司与东方海外国际在区域、品牌和业务上的协同效应等因素后确定的。

本次交易中,估值机构瑞银证券为标的作出评估,分析本次交易作价的合理性。瑞银证券采取了可比公司法、可比交易法两种方法估值。

(1)可比公司法估值。

估值机构选择了6家公司作为东方海外国际的全球范围内的可比公司,分别为马士基(Maersk Line)、中远海控、赫伯罗特(Hapag-Lloyd)、长荣海运(Evergreen)、万海航运(Wan Hai Lines)和阳明海运(Yang Ming)。

可比公司法中,选取了PB倍数。由于标的公司属于航运行业,其资产主要为实物资产,净资产的账面价值能够较为准确的反应企业真实拥有的资产情况。此外,每股净资产比每股收益更加稳定,因此当每股收益剧烈波动时市净率指标往往更加有用。

由于航运业整体变动影响,部分航运行业上市公司2016年出现严重亏损,息税折旧摊销前利润为负数,本次交易不适宜采用企业价值比率(EV/EBITDA)进行比较;本次交易也不适宜采用市盈率指标(PE)进行比较。

6家可比公司PB倍数均值为1.37倍,中值为1.18倍。本次交易中,东方海外国际的PB倍数为1.40倍,略高于可比公司。

但是,本次估值以2%作为本次交易后双方产生的协同效益的比例,以8倍EV/EBITDA作为估值倍数,来估算每年协同效应给企业价值带来的增加值。因此,本次合并后产生的协同效应现值约为26.94亿美元。扣除协同效益后,标的资产PB倍数为0.80倍,大幅低于可比公司。

(2)可比交易法估值。

2015年12月7日,法国达飞海运集团发布公告,收购新加坡集东方海皇集团。根据协议,达飞海运集团以每股1.3新加坡元(约合0.93美元)的价格收购东方海皇股份,交易总额为24亿美元。与可比公司价值比率的分析相类似,本次可比交易估值分析中,以市净率作为本次交易的估值指标。此次交易市盈率(PB)为1倍。近五年,从经营规模、盈利能力等方面来比较,东方海皇均明显低于东方海外国际。因此,东方海外国际的估值应高于东方海皇。

小汪@并购汪之前也介绍过不少收购港股上市公司的交易。一般来说,收购港股上市公司的交易,收购方提出的价格较二级市场股价有一定溢价为正常现象。要约收购之下,有一定溢价更能保证收购成功。

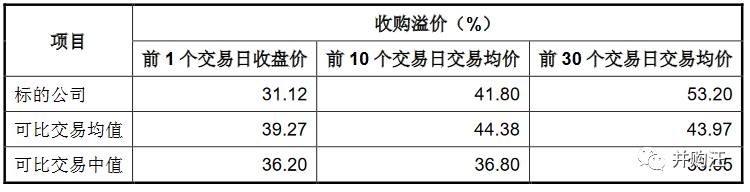

公告统计了最近5年以来标志性的战略投资者收购香港上市公司的收购溢价情况,如图所示:

本次交易的溢价情况如图所示:

可见,本次交易的溢价情况处于合理范围之内。

2.3

中远海控要约收购东方海外国际的背景与意义是什么?

这是一次行业回暖拐点时期的,能够大幅提升集运业行业集中度的巨额并购。

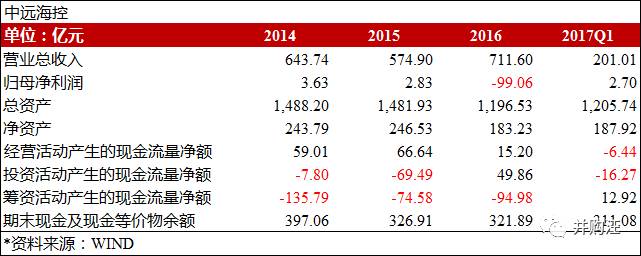

自从金融危机之后,集运业一路陷入低迷,2016年成为了集运业的历史低点。以中远海控为例,2016年中远海控实现营业收入711.60亿元,实现净利润-99.08亿元,巨亏接近百亿。这背后的原因是全球集装箱运输需求的增长放缓,国际集装箱运输业供需失衡局面长期延续,运力供给持续过剩。

由于集装箱运输具有定港停靠、定点开船的特点,行业前期投入成本巨大。为了提升盈利能力,行业往往依靠扩张规模、追求规模效应来降低成本。因此自2015年开始,集运业掀起一轮并购重组浪潮,达飞轮船收购东方海皇、中远集团与中海集团合并、赫伯罗特收购阿拉伯联合国家轮船、三家日本轮船公司日本邮船、商船三井和川崎汽船合并,同时韩进海运宣告破产,行业竞争格局发生巨大变化。

本次中远海控收购东方海外国际,将使行业竞争格局巨变,行业集中度进一步集中。

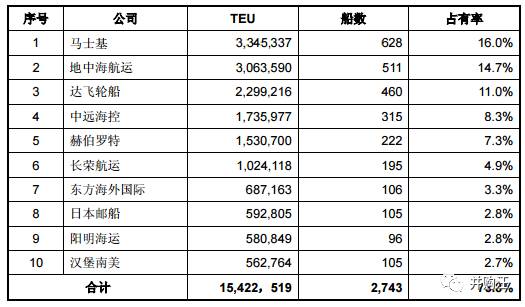

除东方海外国际外,全球市场上主要的集装箱运输公司有马士基航运、地中海航运、达飞轮船、中远海控、长荣海运等。根据 Alphaliner 2017 年 6 月份月报统计数据,截至 2017 年 6 月 1 日,全球集装箱运输公司运力排名表如下,其中东方海外国际位列全球第七:

东方海外在“一带一路”沿线投放的运力超过其总运力的50%,在东南亚、南亚、印巴、中东、欧洲区域具有较强的竞争优势。本次交易完成后,中远海控将跻身全球领先集装箱运输公司行列,全球排名从第四上升至第三位,行业集中度将进一步大幅提升。

值得注意的是,在集运业整体行业集中度大幅提升的背景下,17 年上半年集运市场复苏趋势明显。2017年一季度,航运市场运价底部回升叠加改革重组成效,中远海控完成运输集装箱量和单箱收入均同比上升,公司实现了4.79亿元净利润。2017年一季度末公司总资产规模较2016年末增加9.22亿元,增幅为0.77%。

行业整体回暖,叠加收购东方海外国际后的市场地位提升,中远海控是不是即将迎来春天呢?欢迎加入并购汪会员群,和群友们一起进行探讨。

免责声明:本文根据公开资料撰写,并购汪研究中心无法保证公开资料的准确性。在任何情况下,本文不代表任何投资建议。

公众号并购汪,企业家都在看

并购汪·添资本社群

专业、靠谱、开放、互助

添加社群管理员小汪(微信号ibmawang1)为好友

提交名片申请,群内专业交流/资源对接/职业信息

▼

并购汪资本业务

并购基金/大宗交易/资产管理

并购融资/上市公司融资/股东融资

资本战略咨询/交易顾问

联系方式:partner@ibmawang.com

版权声明:本文版权归“并购汪”运营主体所有,转载本文时,需在正文前显著位置标注文章来源且在文末附上“并购汪”公众号二维码并简要说明,否则视作侵权,“并购汪”运营主体将保留追究法律责任的权利。引用观点、数据,请注明来自并购汪研究中心。