不再碎片学习!系统掌握投行、投资业务!

添信资本,专业资产管理机构和精品投行;

添信学院,系统、前沿的资本市场报告与课程;

并购汪·添资本社群,高端人脉与价值分享平台;

添加18519783108为微信好友,点击上方加关注↑

最近市场有同一个焦点:A股IPO将向何处去?

一方面,IPO常态化发行之下,否决率高升。2018年1月合计42家公司首发上会,其中24家公司被否决,否决率达到了惊人的57.14%。

另一方面,A股IPO改革风声传来,这将是谁的大时代?

证监会系统2018年工作会议表示,要“以服务国家战略、建设现代化经济体系为导向,吸收国际资本市场成熟有效有益的制度与方法,改革发行上市制度,努力增加制度的包容性和适应性,加大对新技术新产业新业态新模式的支持力度”。

小米等独角兽的上市地究竟是哪里?

A股IPO,监管思路有什么变与不变?制度变革背后有什么核心?并购汪线上课深度详解!

并购汪线上课第17课“IPO发行制度概论与近期合规趋势分析”已上线;第18课“IPO财务核查、被否决案例的关键问题深度解析”即将上线。

并购汪线上课

全面更新

合计48节课,每节45分钟

形式为线上音频+PPT

微信内打开,不需下载APP

目前已更新17节课,剩余课程将每周更新

售价:4999元

会员优惠价:3999元

详情可咨询汪老师:

18519783108

点击购买链接

已更新课表

【第01课】上市公司与股东融资:新路径、新模式结构及场外创新

【第02课】再融资与减持新规之后,上市公司如何融资?结构设计与场外融资最新案例研讨

【第03课】跨境并购方案详解:资金出境主体搭建、路径选择与离岸融资

【第04课】跨境并购实战案例分析:河北宣工+如意控股+中国化工(先正达)

【第05课】新兴企业登陆A股路径研究:IPO、借壳与类借壳

【第06课】新兴企业登陆A股实战案例分析:拉卡拉+三爱富+昆百大(我爱我家)+宣亚国际(映客)

【第07课】跨境并购经典策略:杠杆收购(LBO、MBO、IBO)、重组分拆与逆势投资

【第08课】跨境并购经典策略实战分析:西王食品+纳思达+双林集团

【第09课】2018年并购重组监管趋势复盘:再融资新规+减持新规+质押新规+去杠杆+类借壳

【第10课】2018年并购否决案例深度解析:金利科技+中通国脉+恒力股份+山西焦化

【第11课】跨境并购弹性估值策略:或有对价支付法+平行对赌

【第12课】跨境并购弹性估值策略实战案例:洛阳钼业+梅泰诺

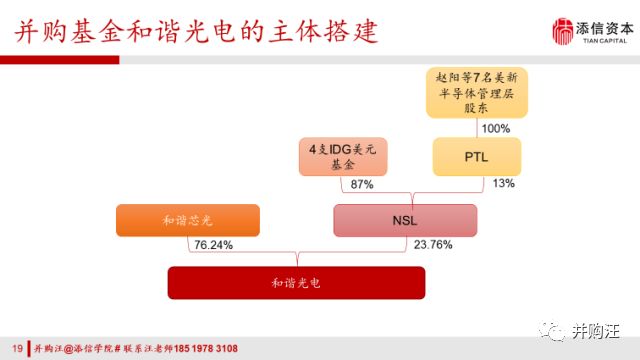

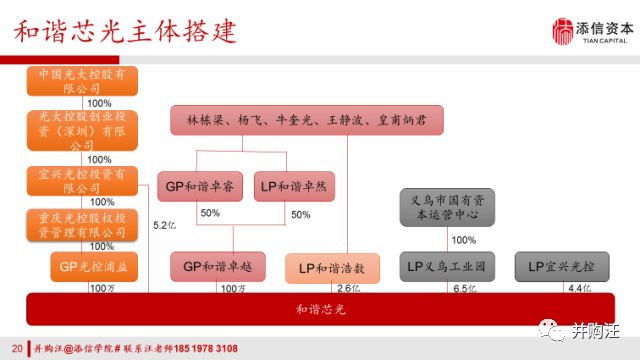

【第13课】并购基金策略:主体选择与搭建(长电科技+南京新百+德奥通航)

【第14课】并购基金策略:参与A股并购之经典过桥收购模式(华灿光电)

【第15课】并购重组方案解析与估值方法论

【第16课】并购重组估值模型分析与经典案例研讨

【第17课】IPO发行制度概论与近期合规趋势分析

即将更新课表

【第18课】IPO财务核查、被否决案例的关键问题深度解析

【第19课】融资型并购基金参与上市公司交易模式:上市公司+ PE

【第20课】深度合作型并购基金参与上市公司交易的模式

【第21课】并购基金的投资管理策略:产业整合、深度管理标的

【第22课】资管新规后,并购基金的组织架构安排与募资策略选择

【第23课】壳的买卖与控制权转让:壳价值分析、供需关系模型、转让价格清单

【第24课】壳交易最新案例:卖壳与业绩承诺、天价壳的风险控制机制、市场化的控制权争夺

课纲展示

第14课:并购基金参与A股并购经典模式:过桥收购(华灿光电)

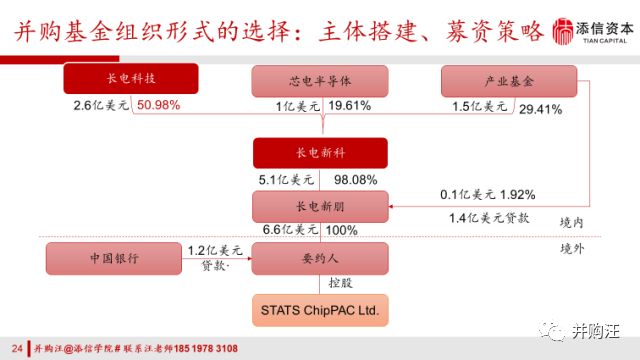

第13课:并购基金组织形式选择、组织架构搭建与募资策略安排

一、并购基金的起源

1、并购基金的起源与发展

2、经典案例:KKR收购R.J.R.纳斯贝克

3、思考:美国并购基金结构安排

4、中国并购基金的特点和典型架构

二、中国并购基金的发展与特点

三、并购基金基础知识

1、并购基金组织形式的选择

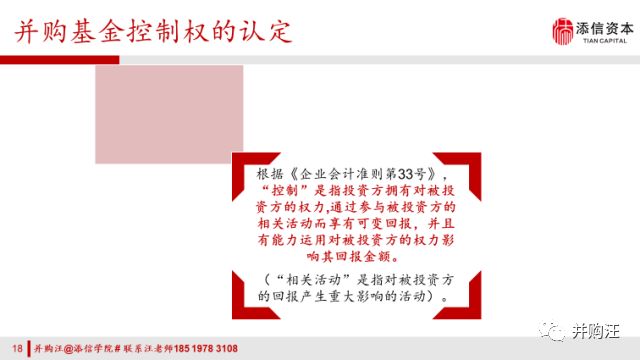

2、组织形式选择的影响因素:控制权认定、资本结构设计、合规问题

四、A股并购基金代表案例:巨人网络收购Playtika

1、交易简介

2、并购基金的搭建

3、并购基金投资策略

4、并购基金募资策略

5、思考:A股并购基金闭环问题

课件展示

备注:

首次下单务必联系汪老师获得入口链接,汪老师微信手机同号:18519783108

关于发票——

微信搜索“添信服务号”,添加关注,

可向“添信服务号”留言详细开票信息。

开票信息包括发票抬头、税号、开票项目;可选会议费、咨询费、服务费。

(小规模纳税人普通发票)

详情可咨询客服:18519783108

公众号并购汪,企业家都在看

咨询、顾问服务,资产管理、投资合作

联系方式:partner@ibmawang.com

并购汪·添资本社群

专业、靠谱、开放、互助

添加汪老师好友(18519783108)提交名片

申请群内专业交流/项目资源对接/职业信息

▼

版权声明:本文版权归“并购汪”运营主体所有,转载本文时,需在正文前显著位置标注文章来源且在文末附上“并购汪”公众号二维码并简要说明,否则视作侵权,“并购汪”运营主体将保留追究法律责任的权利。引用观点、数据,请注明来自并购汪。