【泽平宏观】外需小幅改善,投资仍将回调——宏观周报(20140727)

7月外需改善推动PMI预期回升,出口产业链景气边际持续回升,投资驱动行业回调持续。央行暂停回笼应对资金流出,短期仍维持稳健,8月中后期降息等政策临近。

摘要:

外需改善投资回调:7月汇丰PMI数据显示外需持续改善,并推动PMI指数回升,利润数据也印证出口产业链继续边际弱回升,纺织(10%)、服装(13.9%)、计算机电子(24.1%)等呈现积极改善。但地产销售、钢铁、发电等高频数据印证投资驱动型行业仍将回调,煤炭(-43.9%)、石油(-2.3%)、钢铁(-3.8%)等利润负增长几乎没有改善。

货币短期稳健:近期货币市场利率上升,既反映央行政策短期偏向稳健,同时也一定程度受热钱流出导致外汇占款骤降的影响。央行短期暂停正回购,对冲资金流出,但稳健的政策也将维持;8月中下旬明确经济、通胀回调后降息等市场化的放松政策或将出台。

通胀压力下降:最近一周食品价格持续回落后短期走平,通胀压力依然缓解;生产资料价格回落幅度加大,印证投资驱动行业或仍将回调。预测7月CPI为稳定在2.3%,预测7月PPI为-0.8%,短期通胀维持稳定。而随着翘尾因素的结束,8月CPI将继续下降,而伴随着7月经济回调,政策继续放松的时机也将来临。

政策放松更期待市场化手段:受地产市场持续低迷的影响,地方政府开始逐步放松地产调控政策,在一定程度上缓解地产市场悲观预期,但未来需要更加的市场化手段,如对房贷的降息及定向降准等政策。国务院常务会议再次强调支持中小企业融资,要有序推进利率市场化改革,将继续保持稳健的货币政策,保持信贷总量合理增长,支持实体经济;对此,我们同样判断未来利率政策的力度仍将加大。

正文:

经济数据:外需改善投资回调

7月汇丰PMI数据显示外需持续改善,并推动PMI指数回升,利润数据也印证出口产业链继续边际弱回升,纺织(10%)、服装(13.9%)、计算机电子(24.1%)等呈现积极改善。但地产销售、钢铁、发电等高频数据印证投资驱动型行业仍将回调,煤炭(-43.9%)、石油(-2.3%)、钢铁(-3.8%)等利润负增长几乎没有改善。

1.外需持续改善

7月汇丰制造业PMI初值为52,比6月上市1.3个百分点,好于市场预期,也创出近18个月以来新高,主要源于出口边际改善。

其中新出口订单指数升至52.7,比6月上市2个百分点,出口持续改善;考虑到汇丰PMI指数以东南沿海中心企业为主,汇丰PMI的回升更多反映东南沿海出口的边际改善。

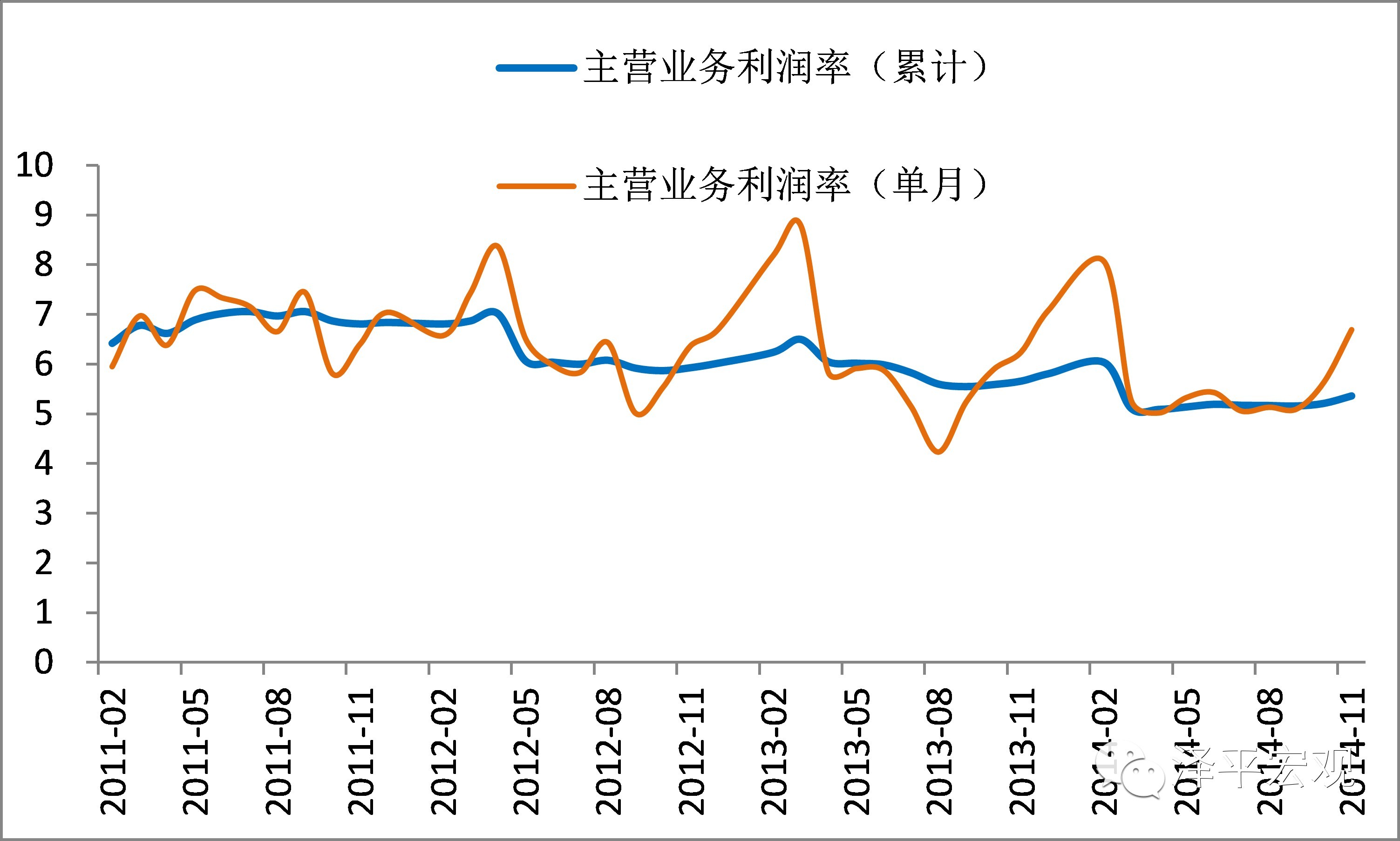

而从7月27日公布的利润数据看,出口产业链继续边际弱回升,纺织(10%)、服装(13.9%)、计算机电子(24.1%)等呈现积极改善。

2.地产销售增速回落

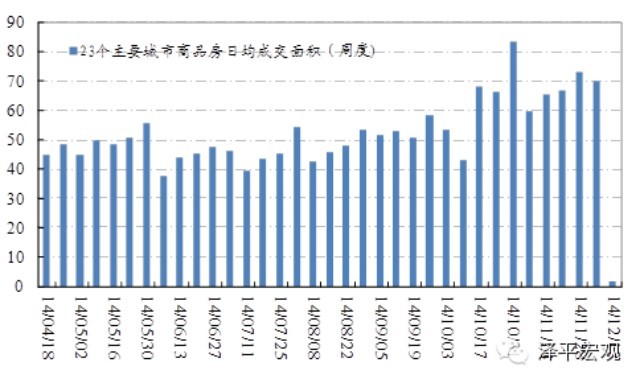

但高频数据显示的信号并不乐观,7月主要城市地产销售面积维持回落趋势,我们跟踪的23个主要城市7月日均成交面积和为43.4万平米,较6月的44.7万平米变化不大,同比增速为-20.0%。

3.上游增速仍在低位

中上游方面,7月上旬发电小幅反弹,但未达到前期高点,目前再次回落,而且从同比增速看,7月电厂煤耗增速也显著回落,经济回调明显。

相应的6月的利润数据显示过剩产业行业几无改善,煤炭(-43.9%)、石油(-2.3%)、钢铁(-3.8%)等利润负增长几乎没有改善。

4.基建投资难以对冲

高频数据反映投资驱动行业依然回调,基建投资也难以对冲地产萧条。房地产开发投资一年8~9万亿元,保障房几千亿,不在一个体量。6月财政支出中保障房支出飙升,但单月支出也仅为840亿。

预计2014年底地产投资累计增速将回落至10%,为填补投资缺口,基建投资全年增速需达到29%,6-12月需达到33%,这几乎是不可能完成的任务,而去年基建投资增速仅为21%。

5.地方财力下降制约投资

地方财力下降将制约地方投资,从全国300个城市土地交易数据看,5、6月土地出让金分别下滑38%、33%,预示地方财政实力的下降。从土地交易面积数据看,下滑幅度更大。

表1 300城市土地交易数据

时间 | 指标 | 推出面积(万平米) | 成交面积(万平米) | 出让金 |

4月 | 绝对量 | 10377 | 6738 | 1726 |

同比 | -16% | -33% | 8% | |

5月 | 绝对量 | 10327 | 6221 | 1375 |

同比 | -32% | -49% | -38% | |

6月 | 绝对量 | 10339 | 7268 | 1572 |

同比 | -32% | -43% | -33% |

数据来源:CREIS中指数据

6.地产开工回落预示放缓

6月房地产新开工投资-16%,新开工6个月后转化为投资增速,因而我们更担心4季度经济。

通胀数据:压力继续下降

最近一周食品价格持续回落后短期走平,通胀压力依然缓解;生产资料价格回落幅度加大,印证投资驱动行业或仍将回调。预测7月CPI为稳定在2.3%,预测7月PPI为-0.8%,短期通胀维持稳定。而随着翘尾因素的结束,8月CPI将继续下降,而伴随着7月经济回调,政策继续放松的时机也将来临。

1.食品价格短期平稳

7月第3周(7月14日至7月20日)商务部食品价格环比基本持平,统计局食品价格7月中旬环比上涨0.3%,农业部食品价格7月第4周(7月21日至7月25日)环比上涨0.3%,目前食品价格持续回落后短期走平。

2.肉价上涨菜价下跌

商务部数据显示,7月第3周(7月14日至7月20日)肉价上涨1.0%,蛋价上涨0.6%,菜价下跌2.3%,粮食价格基本持平。综合来看,商务部食品价格环比基本稳定。

3.预测7月CPI为2.3%

截止目前7月商务部食品价格环比下跌0.2%,统计局食品价格环比上涨0.6%,农业部食品价格环比上涨1.1%,预计7月统计局食品价格环比为0.2%,同比为3.9%。

综合来看,预计7月CPI为2.3%,其中食品环比为0.2%,同比为3.9%,非食品环比为0.1%,同比为1.6%。

4. 生资价格回落加速

7月第3周(7月14日至7月20日)商务部生产资料价格环比回落0.3%,生产资料价格回落幅度加速。与前一周相比,有色金属、橡胶价格上涨,能源、钢材、化工产品、建材、农资价格回落,轻工原料价格基本持平。

7月第4周(7月21日至7月25日),大宗商品中WTI原油期货结算价、山西优混煤平仓价、钢材指数回落。

5.预测7月PPI为-0.8%

截止目前7月期货等价格加权环比与上月持平,商务部生产资料价格环比与上月持平,预计7月统计局PPI环比为0%,同比为-0.8%。

6.通胀回落利于宽松

综上所述,预测7月CPI为2.3%,预测7月PPI为-0.8%,短期通胀维持稳定。而随着翘尾因素的结束,8月CPI将继续下降,8月中后期政策继续放松的时机也将来临。

货币数据:短期维持稳定

近期货币市场利率上升,既反映央行政策短期偏向稳健,同时也一定程度受热钱流出导致外汇占款骤降的影响。央行短期暂停正回购,对冲资金流出,但稳健的政策也将维持;8月中下旬明确经济、通胀回调后降息等市场化的放松政策或将出台。

1.货币市场利率回升

货币市场方面,上周(7月21日至7月25日)反映银行间市场资金状况的质押式回购(R007)利率由此前一周的3.76%上升至4.12%。1年期央票交易利率由此前一周的4.05%下降至3.91%。短期经济趋稳后,央行政策偏向稳健,货币市场利率相应出现回升。

2.热钱流出外汇骤降

从外汇占款的角度看,受热钱流出的影响,6月金融机构外汇占款大幅下降,拖累央行货币投放,一定程度上加大了货币市场资金压力。

3.公开市场回笼暂停

考虑到外汇占款的大幅流出,央行公开市场回笼暂停,以缓解资金压力,考虑到目前决策层观察到的短期经济保持稳定,货币政策短期将以稳健为主,不会继续放松。

4.8月中后期或再度放松

但8月中后期或再度放松,8月中旬公布7月数据后,确认经济回调,通胀下行后,我们才能看到政策的再度放松。货币政策可能会更倾向于价格手段,比如降息。

政策:政策放松期待市场化手段

受地产市场持续低迷的影响,地方政府开始逐步放松地产调控政策,在一定程度上缓解地产市场悲观预期,但未来需要更加的市场化手段,如对房贷的降息及定向降准等政策。

7月23日国务院常务会议再次强调支持中小企业融资,要有序推进利率市场化改革,将继续保持稳健的货币政策,保持信贷总量合理增长,支持实体经济;对此,我们同样判断未来利率政策的力度仍将加大。